私募股权基金的高收益、高风险就像硬币的两面,其高收益性成为市场关注的焦点,但偶尔也会看到个别私募股权基金“折戟”的信息。私募股权基金管理人在其中起到的作用不容忽视。新时期,投资者该如何擦亮双眼,让自己的私募股权投资更加心安?如何观察私募股权基金管理人是否尽职尽责呢?

合格的基金管理人应满足四个基本标准

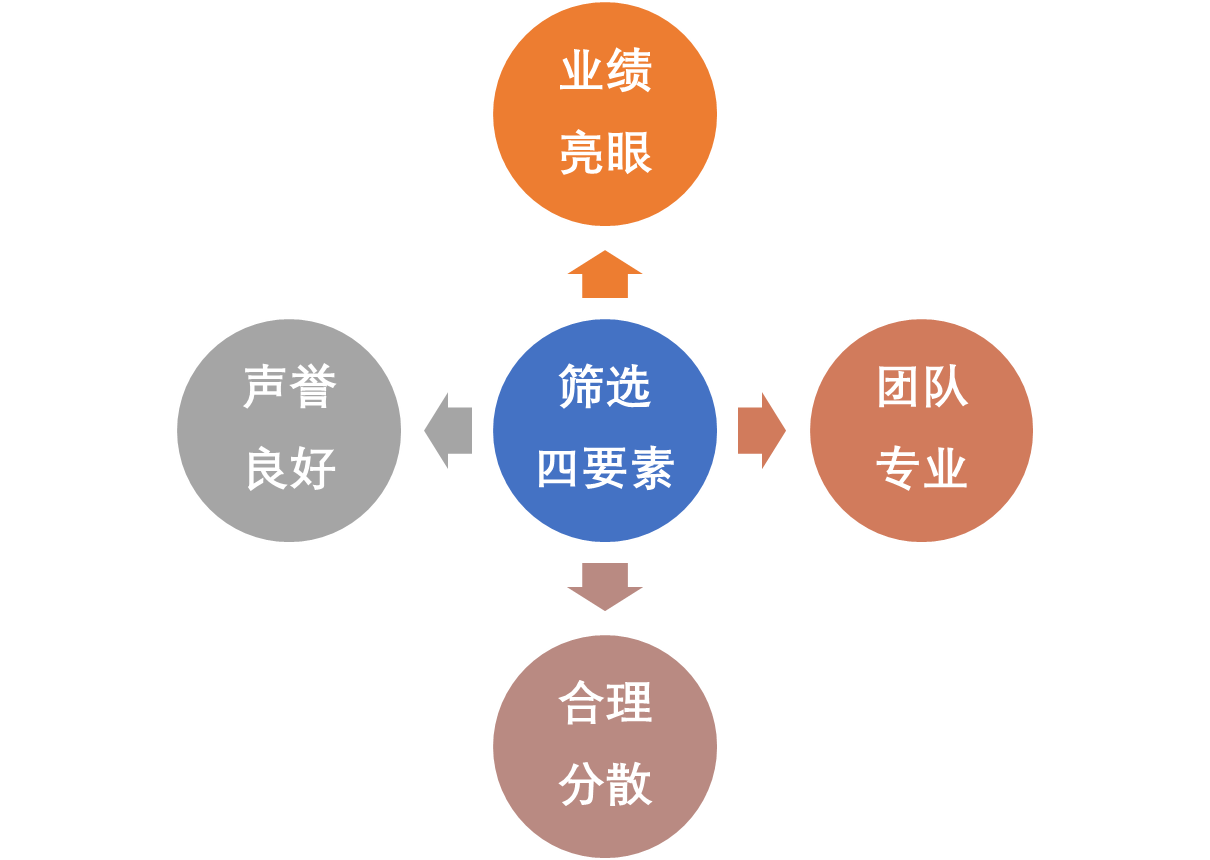

私募股权市场产品类别繁多,加之私募股权基金投资风险较高,投资者选对私募股权基金管理人是投资成功的重要因素。虽然投资者可在财富管理机构的建议下选择基金管理人,但最终决定权仍是投资者本人手中。那么如何才能选好私募股权基金管理人、降低投资风险呢?投资者可从以下四个标准进行考量。

一是良好的市场信誉。投资者可重点选择市场知名度较高的私募股权基金公司。这类私募股权基金要么股东实力较强,资本实力较为雄厚;要么投资经验丰富,投资成绩亮眼;或者有明星基金经理人“坐镇”。而被投资人通常也希望优先考虑股东实力强劲、市场信誉较好的私募股权基金作为投资人,这是因为信誉较好的投资机构一方面具有市场影响力和“领导者”效应,有助于吸引更多的投资人和客户关注,提升被投资人品牌影响力和企业估值;另一方面有丰富的投资经验和社会资源,可以为企业成长赋能。

二是稳健的历史业绩。历史业绩不代表未来,但可以证明投资能力。投资者可选择长期历史业绩稳健的基金管理人。如果一个基金管理人的历史业务缺少亮点甚至投资失败的案例较多,那么很难相信其在未来有较为精准的投资眼光。若某基金管理人在较长的一段时间内,所管理的多只基金均保持着亮眼的成绩,一定程度上可说明其具备战略眼光较好、团队专业、项目价值赋能提升、退出渠道多元等优秀管理人必备的核心竞争力要素,相比一般机构更值得信任。

三是专业的高效团队。投资团队的专业性是提高投资成功率的保障。随着国家进入高质量发展新阶段,私募股权基金正在加快向半导体、生物医药、高端制造等领域汇集,这些新兴领域具有技术门槛高、专业性强的显著特征,增大了对私募股权基金管理人专业素养的要求。私募股权基金管理人团队不仅要有资本市场的金融运营经验,还要深入了解主投行业,甚至有过这些行业的从业经验,这样才能在判断行业中长期发展时更加理性和科学,投资的成功率也会更高。

四是合理的资金投向。对于私募股权这样的高风险投资,合理分散是降低投资风险的重要选择。对于投资者而言,如果想降低私募股权投资的风险,有效的方法是分散化投资。首先,在基金选择上,要可尽量选择多元化均衡配置的基金,有意避开将资金投向单一行业或者单一领域的基金,避免管理人“孤注一掷”;其次,可以将资金投向不同私募股权基金管理人的不同基金;最后,如果条件允许,要避免持有的多只基金过度聚焦某一行业或者领域。

投资者筛选私募股权基金要把握四要素

优秀基金管理人尤其应具备主动沟通能力

我国《证券投资基金管理暂行办法》规定,基金管理人的职责主要是按照基金契约的规定运用基金资产投资并管理基金资产,及时、足额向基金持有人支付基金收益。在投资者选择私募股权基金直到投资者退出获得收益的流程中,基金管理人应承担保护投资者权益的主要责任,私募股权基金管理人是否履职尽责、恪尽职守,是获取高收益的基本前提。

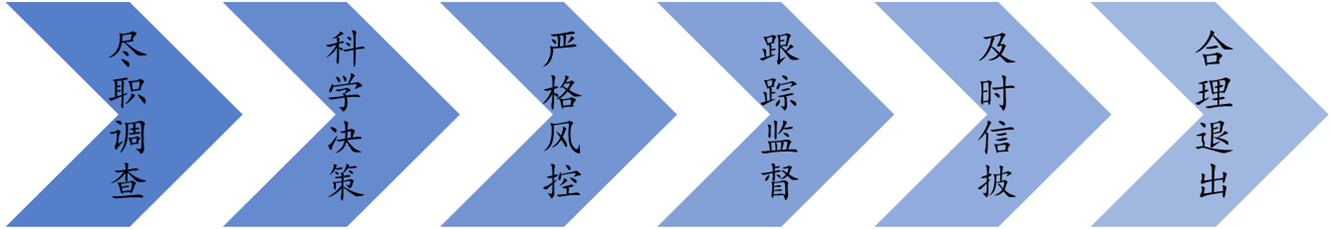

然而,私募股权基金投资因其私募性、不透明性,导致投资者与私募股权管理人之间存在信息不对称,容易出现道德风险等问题,尤其是在尽职调查、投资决策、风控条款及跟踪监控等环节,都高度依赖管理人的信息披露及与投资者的沟通。一个优秀的基金管理人应具备主动沟通、积极向投资者披露经营信息的意识和能力。这些信息包括但不限于以下方面:

首先,能否做好尽职调查。私募管理人在投资前要对目标企业的财务状况、产业结构、资本结构、竞争能力、创业团队等进行全面深入的调查和综合分析,尽可能多渠道多角度收集有效信息,并加强交互比对和印证。同时,要借助专业机构和专业人员力量,集合多方面经验智慧,对收集的信息进行认真细致的筛选和审慎独立的判断,提高调查质量。

其次,决策过程是否科学审慎。私募管理人在投资管理时,应当按照企业不同类型,选择科学合理的价值评估方法,对包括企业商誉、人力资源等无形资产在内的各种因素进行全面系统评估;在此基础上,进行投资回报率测算、投资决策和投资方案设计。

再次,风控条款是否充分有效。风控条款是私募股权基金管理人控制投资的重要手段。管理人在与被投企业签订投资协议时,是否引入了相应的风控条款,包括但不限于对赌协议、反稀释条款、可转换证券、优先出售权、分段投资等,最大限度地减少信息不对称带来的潜在损失,并对被投企业管理层形成有效的激励和约束。

最后,是否对被投项目进行跟踪监控。不尽职的私募股权管理人通常“一投了之”。优秀的私募管理人应当建立完善的投后跟踪和绩效评估制度,降低所投企业的道德风险。具体可包括:定期汇总分析企业财务和经营状况,监督公司经营目标完成情况和大额资金使用情况;开展经常性的实地走访,掌握企业研发、生产、销售的基础资料;向企业派驻董监事,参与重大事项决策;定期对项目运营情况进行综合评估,对跟踪监控中发现的重大风险和偏差,制订应对策略并调整工作计划。

通常情况下,越愿意主动披露更多基金信息的管理人,管理流程与内控制度越完善,履职尽责情况越好。关注和分析披露与沟通的信息,不仅有助于改善投资者对基金的信息不对称,更有助于投资者对投资行为作出理性的判断,并在购买后及时掌握所投基金的情况。投资人可咨询私募股权基金管理人或查阅历史信息,了解私募股权基金管理人的信息披露与投资者沟通情况。(植信投资研究院高级研究员王洪盾)

私募股权投基金管理人各环节职责